AVVERSIONE AL RISCHIO. I rischi relativi ad un allargamento del conflitto in Medio Oriente contribuisce ad accelerare il sell_off nei mercati azionari.

La moneta che ha maggiormente beneficiato in termini di avversione al rischio è lo yen giapponese seguito dal franco svizzero.

Al momento benché gli investitori siano emotivamente condizionati dal timore che la crisi mediorientale si allarghi, innescando una guerra su ampia scala, ci sembra che il maggior grado di avversione al rischio provenga dai crescenti segnali di rallentamento economico presenti sia negli USA che in Eurozona.

Sono almeno due gli indizi che suggeriscono tale ipotesi. Da un lato i prezzi del petrolio e delle materie prime sono anch’essi crollati con le borse. Il Brent è sceso sino ad avvicinare l’area 75 usd/bar, ovvero la base del range che governa le oscillazioni da oltre 15 mesi il cui cap a 95 usd/bar dall’inizio del conflitto ad ottobre dello scorso anno ha contenuto le pressioni rialziste. In generale tutte le principali commodity industriali hanno subito una significativa flessione. Nell’ultimo mese il rame e l’alluminio sono scesi del 10%.

L’altro elemento è dato dal comportamento dei tassi di mercato a partire dai rendimenti dei bond governativi, vedi il nostro post dedicato.

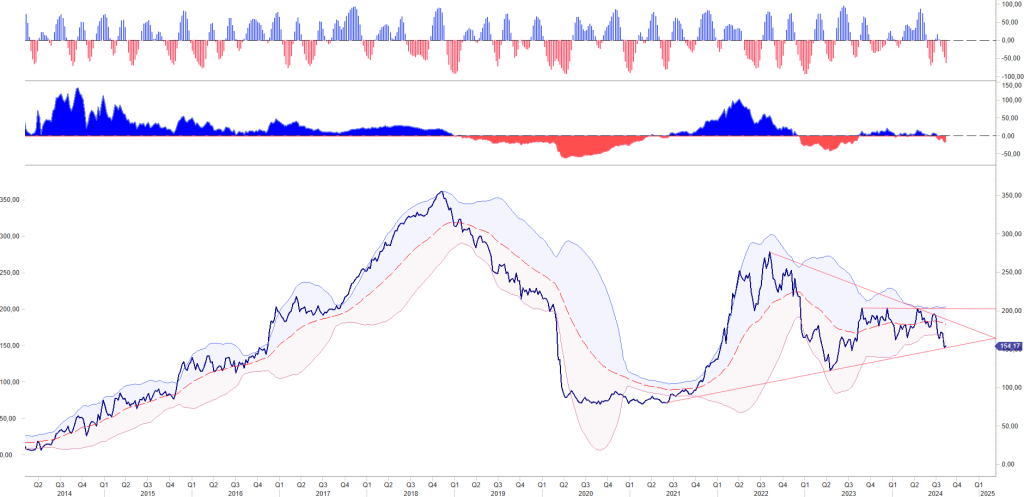

C’è un terzo elemento che spiega in buona parte l’elevata volatilità e dell’avversione al rischio che ha colpito i mercati. La chiusura delle posizioni di carry trade montate sullo yen a favore di acquisti a leva su equity. Il rialzo dei tassi effettuato dalla Bank of Japan in divergenza con le linee di policy monetaria seguite dalle altre banche centrali ha prodotto un immediata chiusura delle posizioni di finanziamento in yen, causando il caos sui mercati. La BoJ è stata in qualche modo costretta ad intervenire per mettere freno allo squilibrio più che evidente che lo yen aveva prodotto nei confronti della maggior parte della monete a partire da US dollar e euro. L’eur jpy da quota 176 è precipitato in pochissime sessioni operative in area 155! Ci attendiamo un rimbalzo propedeutico allo sviluppo di un ulteriore gamba ribassista in direzione di 145 eur jpy

AVVERSIONE AL RISCHIO: 2Y SPREAD US VS. DE

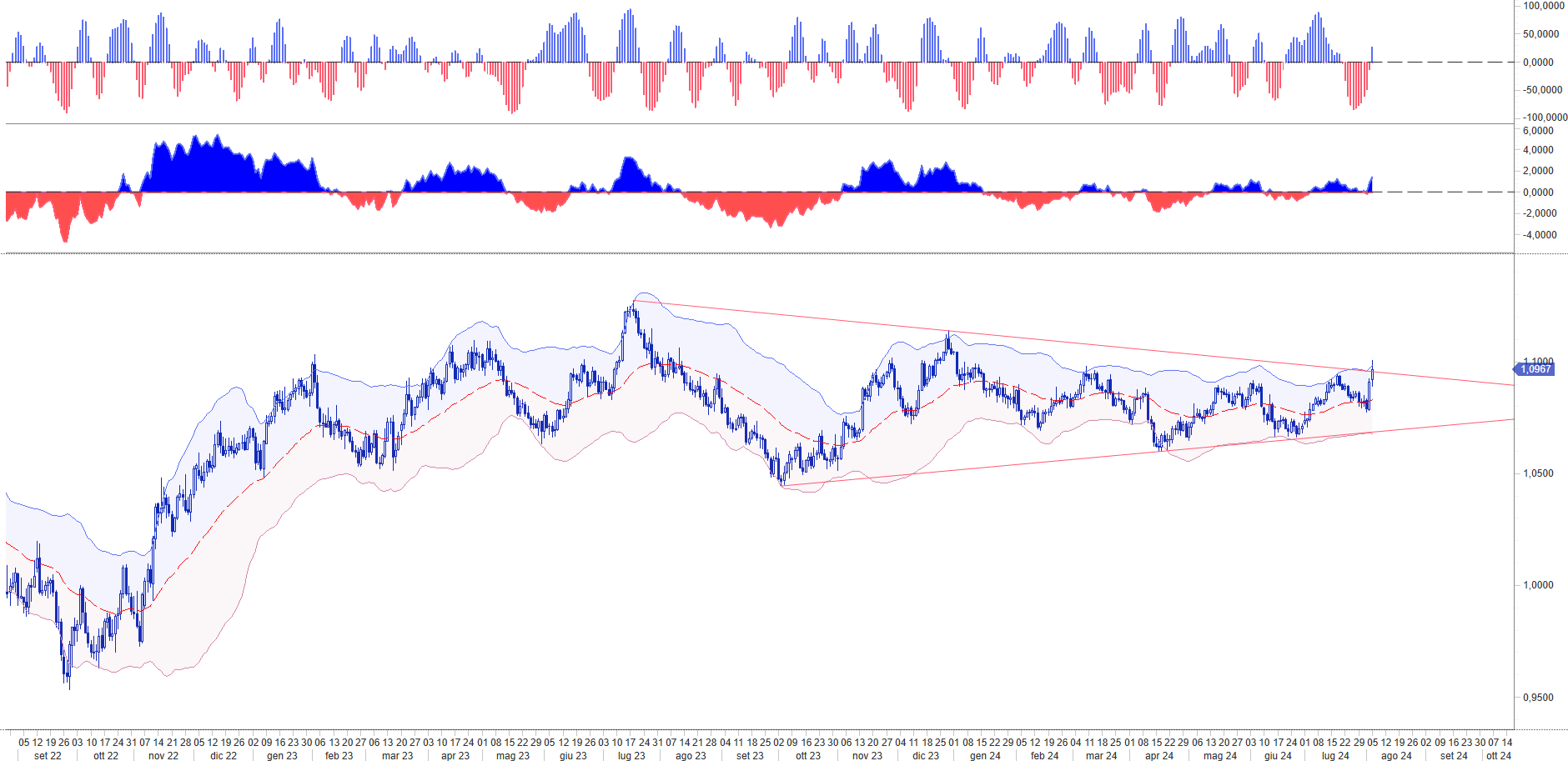

Il differenziale sui tassi rimane sempre il faro di riferimento per i mercati, soprattutto quello dei cambi. Nel principale rapporto eur usd lo spread sul 2Y piuttosto che sul 10Y è ritornato velocemente a comprimersi. Ciò ha prodotto un immediata inversione delle strategie rialziste sul dollaro. Il differenziale sul 2Y è sceso da 200 a 150 bp. Non escludiamo che i valori possano ritrovare un equilibrio in area 170. Questo favorirebbe un recupero della divisa americana. Il ritorno dei valori sotto 1,0930/1,09 ne confermerebbe l’ipotesi.